高盛:即便美元强,黄金依旧会强,央行会买更多

- 科技

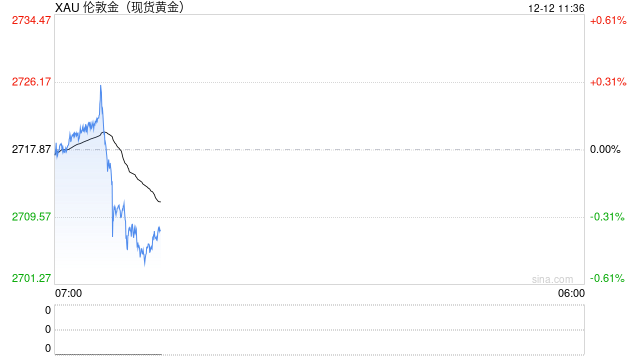

- 2024-12-12 11:36:07

- 440

华尔街见闻

高盛认为,西方看美联储,预计到明年底前降息125个基点将提振黄金上涨7%;东方看央行,美元强势不会阻止中央银行购买黄金,预计到2025年底,中央银行的购买将使黄金价格提高9%。高盛观察到,中国作为2022年以来最大的黄金买家,在人民币走弱期间,包括2014-2016年、2018-2020年和2022年至今,系统地在伦敦场外市场购买黄金。

强美元将对黄金构成压力?高盛不同意。

高盛分析师Lina Thomas和Daan Struyven在12月10日的报告中,反驳了在美元长期走强的情况下,黄金无法在2025年达到每盎司3000美元的观点。

高盛认为,首先,美国政策利率才是影响投黄金需求的主要因素,而非美元。高盛预计美联储到明年底前降息125个基点将提振黄金上涨7%。如果美联储仅再降息一次,预计黄金价格只会达到每盎司2890美元。

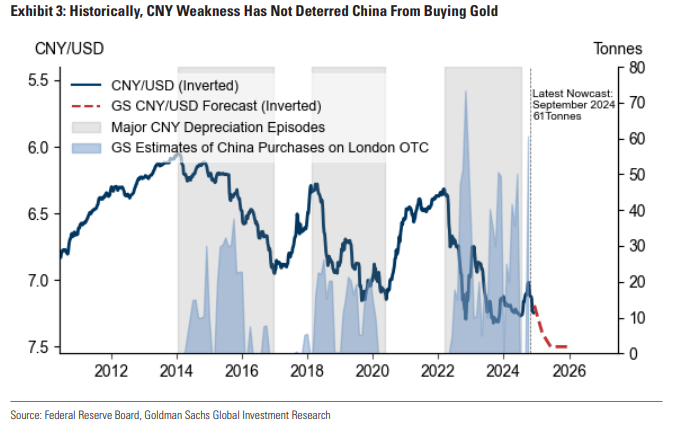

其次,高盛预计美元强势不会阻止中央银行购买黄金,中央银行倾向于使用美元储备购买黄金,即使美元升值,主要买家如中国可能会在本币弱势时增加黄金购买以增强货币信心。

高盛观察到,在人民币走弱期间,包括2014-2016年、2018-2020年和2022年至今,中国央行系统地在伦敦场外市场购买黄金。高盛预计,到2025年底,中央银行的购买将使黄金价格提高9%。

另外,高盛认为,在不确定性增加时,同样作为避险工具的黄金,价格往往会和美元一起上升。报告还指出,人民币贬值和更广泛的宽松政策对中国零售黄金需求的影响大致中性,因为中国利率下降对黄金需求的提振大致抵消了本地黄金价格上涨的负面影响。

即使美元长期走强,高盛依然看好黄金

高盛指出,造成美元强势的原因对黄金价格至关重要。当强劲的美国增长或上升的美国利率推动美元强势时,黄金价格往往会走软。然而,当贸易关税或更广泛的地缘政治冲击推动美元强势时,美元和黄金价格往往会一起上升。

高盛经济学家和外汇策略师预计,在大多数其他中央银行可能会进一步大幅降息的全球宽松周期中,美联储将会降息,同时美元也会走强。高盛统计了利率和汇率对黄金的影响后发现,美国政策利率几乎完全驱动了投资者的黄金ETF需求,美元并没有额外的统计显著作用。

高盛预计,在基本情境下,美联储到明年底前额外降息 125 个基点将使黄金价格上涨7%;如果美联储仅额外降息25个基点(这也可能使美元走强),估计到 2025 年底黄金价格将仅上涨至 2890 美元/盎司;如果美国陷入衰退(尽管概率低至15%),美联储逐步降息将使黄金价格到2025年底上涨至3080美元/盎司。

即使美元强势,全球央行依然会买

高盛不同意美元强势将阻止中央银行黄金购买的观点,因为中央银行从美元储备中国际购买黄金。高盛预计,到2025年底,中央银行的购买将使黄金价格提高9%。

高盛指出,尽管美元升值可能会给一些美元储备有限的新兴市场中央银行(例如,在拉丁美洲)带来压力,使它们优先购买和支持本国货币在外汇干预中的使用,而不是购买黄金,但这些国家并不是全球中央银行对黄金需求的主要驱动力。

而像中国这样的主要买家,拥有大量的美元储备和长期的战略多元化利益,甚至可能在本币弱势期间增加黄金需求,以增强对本币的信心。

高盛观察到,中国作为2022年以来最大的黄金买家,在人民币走弱期间,包括2014-2016年、2018-2020年和2022年至今,系统地在伦敦场外市场购买黄金。最新公布的外储数据显示,在暂停六个月后,中国央行于11月再次购买黄金。

避险需求上升时,黄金和美元往往一起上涨

高盛表示,黄金和美元往往在市场不确定性增加时一同上涨,因为投资者寻求安全资产。地缘政治事件,如关税变动,往往会同时推高黄金和美元价值。

例如,2019年美国预期关税收入增加100亿美元导致黄金和美元分别上涨0.4%和0.3%。而2025年11月22日宣布的新财政部长使市场预期关税升级风险下降,导致黄金和美元分别下跌2.2%和0.5%。

此外,高盛指出,在金融不确定性增加时,黄金和美元作为避风港资产也倾向于上涨,这可以通过VIX指数的上升来衡量。但在极端流动性紧张的情况下,如追加保证金销售,黄金价格可能会下降。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论