今年大涨30%后,明年谁还会买黄金?摩根大通:全球央妈,中国大妈和西方黄金ETF都有空间

- 财经

- 2024-12-16 04:18:05

- 399

来源:华尔街见闻

受宏观经济不确定性和美联储降息预期的推动,全球央行、中国消费者、黄金ETF都将成为明年黄金的主要买家,摩根大通预测2025年黄金价格有望突破3000美元/盎司。

今年金价大涨30%并屡创历史新高,市场担忧在当前价格水平下,明年谁将成为黄金的主要买家?

美东时间12月13日,摩根大通分析师发布了最新研究报告,继续看涨黄金市场,预计2025年黄金价格有望向3000美元/盎司迈进。分析师指出,在2025年,宏观经济不确定性加剧的背景下,黄金将继续发挥重要的对冲作用。

报告认为,黄金的上涨可能会受到两种主要情境的推动。一是宏观经济动荡,推动央行和投资者增持黄金;二是宏观环境较为平稳,美联储开启降息周期,带动黄金ETF资金流入。长期来看,全球央行美元资产多元化的趋势也将为黄金市场提供支持。

宏观环境驱动黄金需求

分析师认为,黄金市场的未来走势很大程度上取决于宏观经济环境,可能出现两种截然不同的宏观情景:

情景一:宏观环境动荡

如果出现关税增加、贸易紧张局势加剧、通胀上升以及美国预算赤字显著扩大的情况,央行购买,尤其是中国人民银行,可能成为黄金需求的主要来源。中国人民银行近期宣布在11月重新购买黄金储备,这是自4月以来首次增持。

此外,中国的散户投资者在面对汇率波动的情况下,可能会将黄金视为保值手段,而长期投资者也可能会在通胀压力和债务贬值担忧的背景下,进一步增加对黄金的配置。

情景二:宏观环境相对平稳

如果宏观环境较为温和,市场关注点可能转向美联储降息周期。在这种情况下,一方面,黄金ETF可能会吸引更多资金流入,因为货币市场基金的吸引力下降。另一方面,虽然央行购买力度可能不及动荡情景下那么极端,但分析师认为,央行美元多元化的结构性转变仍将持续。

央行黄金需求持续强劲

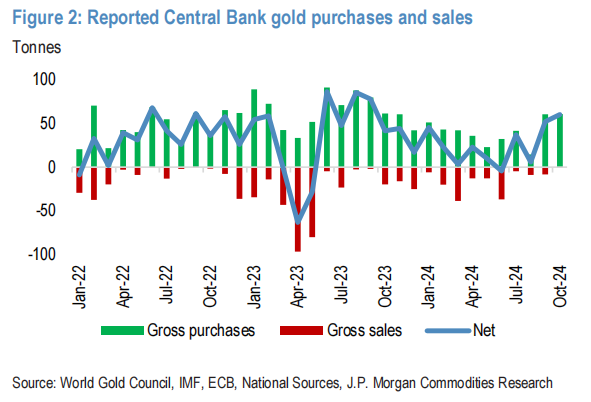

尽管2024年第三季度央行购金量(包括未报告活动的估计)降至约186吨,但2024年前三季度的总购买量仍达到约694吨。这一数字虽然同比下降17%,但仍与2022年水平相当。更令人鼓舞的是,随着年底临近,央行购金活动出现回升迹象。

根据国际货币基金组织(IMF)最新统计数据,今年10月份全球央行的净购买量达到了60吨,创下一年来的最高单月水平。其中,印度在10月份表现尤为突出,增加了27吨黄金储备,使其年初至今的购买量达到77吨。

此外,继10月份央行购金活动普遍回升后,中国重返市场。中国人民银行在2024年11月增加了约5吨黄金,这是自2024年4月暂停购买以来的首次。虽然与2022年11月至2024年4月期间平均每月近18吨的购买量相比,上个月的购买相对温和,但这标志着中国在美国国债持有量持续下滑的背景下,重新开始增加黄金储备。

目前,中国的外汇储备中大约有23%是美国国债,远低于2010年45%的峰值。未来中国可能会进一步增加黄金储备,同时减少美国国债持有量。

而且近年来,全球外汇储备中黄金的占比正发生结构性转变。根据国际货币基金组织(IMF)的数据, 截至2024年第三季度,黄金在全球官方储备中的占比已从2023年底的约15%上升至约18%,这一增长不仅得益于黄金购买量增加,还因为金价自年初以来上涨了约30%,提升了黄金储备的估值。

其中, 美国、德国、法国和意大利四国合计持有约16.4万吨黄金,占全球官方黄金储备的近一半,尤其是美国单独持有全球约四分之一的黄金储备。然而,这四国的黄金持有量远高于其他国家,使得全球平均水平被拉高。如果剔除这四国,全球黄金储备占比降至约11%。

在拥有大规模外汇储备的国家中,中国的黄金持有比例相对较低,这使其成为未来潜在的黄金购买大国。截至2024年第三季度末,全球近30个拥有1000亿美元以上外汇储备的国家中,18个国家的黄金持有比例低于11%,如果中国将黄金储备比例提高1%,相当于增加约400吨黄金购买量。

除了中国,印度、日本、沙特阿拉伯、新加坡等国的的购金行为也值得关注,这些国家增加黄金储备的行为可能反映了更广泛的美元多元化趋势。

中国散户投资者需求回暖

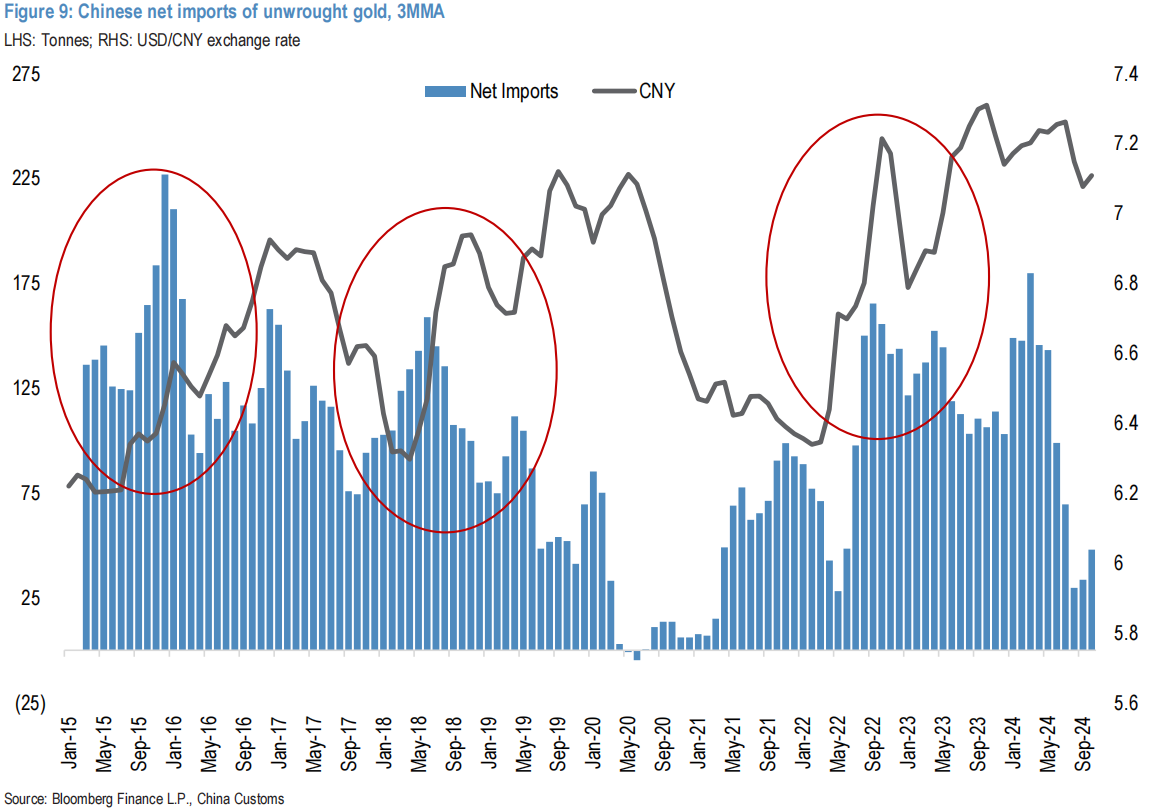

最新数据显示,中国未锻造黄金的净进口需求在经历了八月的低谷后,最近两个月有所回暖。10月份的进口量虽然同比下降11%,仅略低于80吨,但仍标志着年初至今同比下降15%。中国零售黄金需求受多种因素影响,包括价格表现、GDP增长、利率、汇率、房地产市场、股市和人口统计等。

根据世界黄金协会的数据,截至2024年第三季度,中国的珠宝需求同比下降22%,但投资金条和金币的需求同比增长28%,在一定程度上缓解了整体需求的压力。这一现象显示出尽管珠宝市场低迷,但投资者对黄金作为投资工具的兴趣依然强劲。

摩根大通指出,货币政策方面,中国政治局本周宣布转向温和宽松的货币政策,这是自2008年以来的首次。虽然具体细节和执行时间尚未明确,但在中央经济工作会议上,政府承诺将进行降息和财政刺激。在降息、中国人民银行再次购金以及人民币汇率影响下,摩根大通预计中国消费者对黄金的购买欲望将保持强劲。

然而,主要风险在于刺激措施可能引发房地产和股市的强劲复苏,从而分流黄金投资资金。尽管如此,人民币汇率仍然是一个关键因素,因为黄金可以作为保值手段抵御购买力下降。

过去十年中,人民币汇率大幅波动时期往往伴随着中国强劲的黄金进口需求,包括2015/16年、2018年的贸易战1.0期间以及2022年,这一时期引发了中国和人民银行最近一轮的购金热潮。

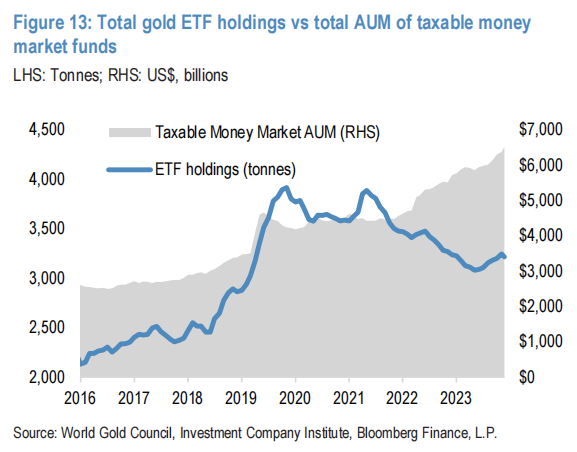

黄金ETF仍具增长潜力

摩根大通指出,全球黄金ETF的持仓量目前约为3200吨(1.03亿盎司),尽管这一数字相比前高点仍低约18%,但其潜在增长空间依然巨大。根据世界黄金协会的数据,截至12月6日,以实际名义价值计算,黄金ETF的持仓量比2020年低约11%。

考虑到全球货币市场基金中仍有超过6万亿美元资金处于低收益状态,如果2025年宏观经济环境趋于温和,投资者开始重新关注美联储的降息周期,黄金ETF有可能迎来显著增长。

历史数据显示,黄金ETF持仓量的变化主要受利率变动驱动。当利率下降时,无收益黄金作为无风险资产相对于债券和货币市场基金的吸引力增加,反之亦然。这意味着,如果2025年美联储开始降息周期,可能会刺激黄金ETF的需求增长。

而且投资者对实物黄金需求可能依然强劲。尽管今年黄金价格已上涨,世界黄金协会的数据显示,2024年前9个月黄金条和金币的需求同比仅下降约2%,这表明投资者对实物黄金的兴趣依旧浓厚。如果2025年宏观环境发生剧烈变动,尤其是利率下降或其他经济不确定因素加剧,实物黄金的需求可能会进一步增加。

另外,截至2024年第三季度末,投资者持有的黄金总量接近49300吨,价值约4.2万亿美元。COMEX黄金的净非商业头寸相当于约980吨黄金,而全球ETF持有量约为3200吨,私人投资者持有的金条和金币超过4.5万吨。

目前,黄金在全球股票、流动性固定收益(不包括外汇储备)和另类资产投资中的占比约为2%。虽然这一比例较几年前的1.6%有所上升,但仍与2010/11年黄金市场的历史高点持平。这表明黄金作为资产配置的一部分,正在逐步获得更多投资者的青睐。

发表评论